Siden 2017 har en annen form for sammenstilling av statistiske rapporter om 7-NDFL blitt brukt i strukturene til skattetjenesten i Den Russiske Føderasjon. I 2020 forblir tidspunktet for dannelsen uendret. For dette skjemaet brukes data fra den 6-personlige inntektsskattrapporten levert av juridiske personer og enkeltpersoner for rapporteringsperioden. Skjema 7-PIT viser mottatt informasjon for hvert kvartal, samt et sammendrag for året.

Reguleringsrammer

Den nye rapporten 7-NDFL ble satt i drift etter ordre fra Federal Tax Service av 30. november 2016. Bestillingsnr. MMV-7-1 / 647 @ regulerer bruken av statistiske skatterapporteringsskjemaer for 2017. I 2020 var det ingen endringer angående dette rapporteringsskjemaet, derfor bør innlevering av data utføres som vanlig.

Rapport 7-NDFL er et internt dokument over skattestrukturen og er samlet av ansatte i de regionale filialene til Federal Tax Service. I fremtiden blir data samlet om temaene i Den Russiske Føderasjon for å sammenstille en felles konsolidert form i hele landet.

I november 2017 publiserte Federal Tax Service et brev nr. ГД-4-11 / 23247 @, om å gjennomføre kvartalsvis overvåking av sammendragsdata om 7-personinntektsskatt. Brevet ble skrevet for å motivere ansatte i den føderale skattetjenesten i Den Russiske Føderasjon til å være mer oppmerksom på kvaliteten og påliteligheten av informasjonen som gis.

For å gjøre dette, må ledere av regionalt UNFS følge følgende krav:

- identifisere den ansatte som er ansvarlig for utarbeidelsen av den 7-personlige inntektsskattrapporten (hans stilling skal ikke være lavere enn avdelingslederen);

- nøye overholde tidspunktet for levering av informasjon;

- sjekk kontrollforhold, som bør være innenfor området for akseptable verdier;

- korrigere kritiske uoverensstemmelser (hvis noen) innen en kalendermåned;

- i tilfelle umulighet for å rette opp avvikene, send et forklarende brev til avdelingen for beskatning av personinntekt til enkeltpersoner innen 10 dager.

Last ned den fullstendige teksten til brevet. GD-4-11 / 23247 @

tidsfrister

Ordrenr. MMV-7-1 / 647 @ i vedlegg nr. 18 inneholder retningslinjer for utfylling av skjema 7-NDFL. I 2020 skulle de autoriserte ansatte ved regional UFNS gi statistisk informasjon til FKU “Skattetjeneste” fra den føderale skattetjenesten i Den Russiske Føderasjon i forhold som er avhengig av rapporteringsperioden:

- for I-kvartalet - foreløpig frem til 22. juni 2020;

- for halvåret - foreløpig frem til 22. september 2020;

- i 9 måneder - foreløpig frem til 22. desember 2020;

- for hele 2020 - foreløpig frem til 22. mai 2021.

Datoer er angitt på grunnlag av data fra ordrenr. MMV-7-1 / 647 @ og er anbefalt for bruk i mangel av avklarende dokumenter.

Gir forklaringer

I noen tilfeller kan en autorisert person i skattemyndigheten be om avklarende informasjon i tilfelle misforhold mellom indikatorer i form av 7-personlig inntektsskatt. Dette betyr at regnskapsfører må verifisere dataene i den 6-personlige inntektsskattrapporten, som vanligvis rapporteres i informasjonsforespørselen.

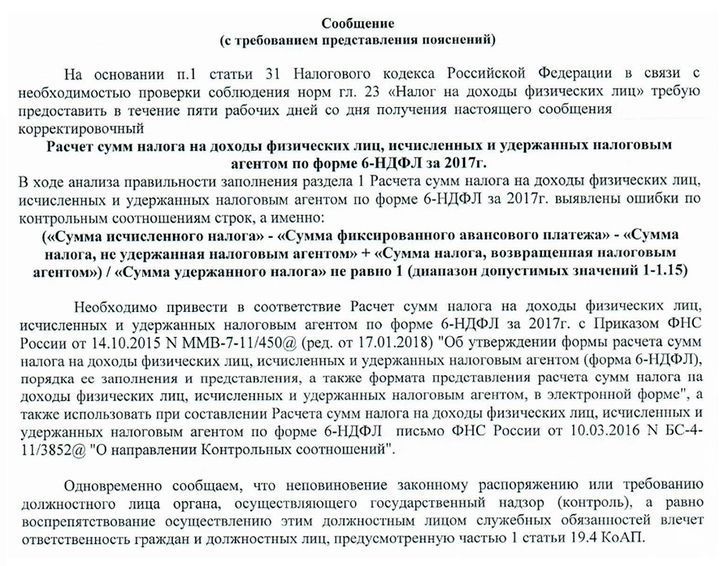

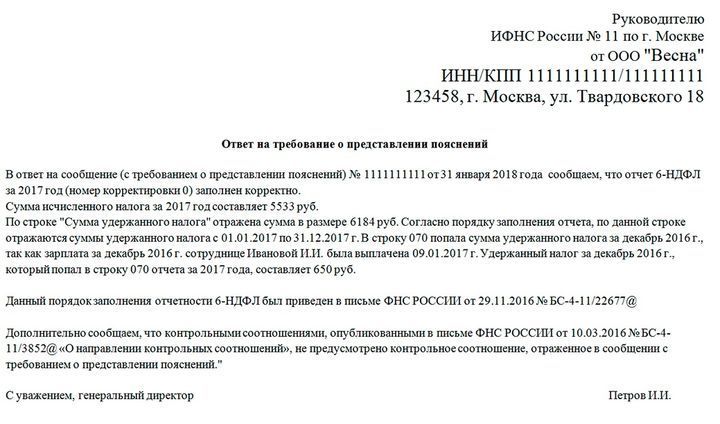

Et eksempel på en melding fra skattetilsynet for forklaringer og en tilnærmet respons på den:

Riktigheten av rapporter blir ofte sjekket mot kontrollforholdene som er fastsatt av Federal Tax Service. Hvis dataene ikke faller sammen med det spesifiserte området, kan inspektøren kreve avklaringer eller gjøre passende justeringer. Slike forespørsler krever obligatorisk svar, selv om alle rapporter er utarbeidet riktig. I dette tilfellet er det nødvendig å indikere at ingen avvik ble funnet og kontrollforholdene er oppfylt.

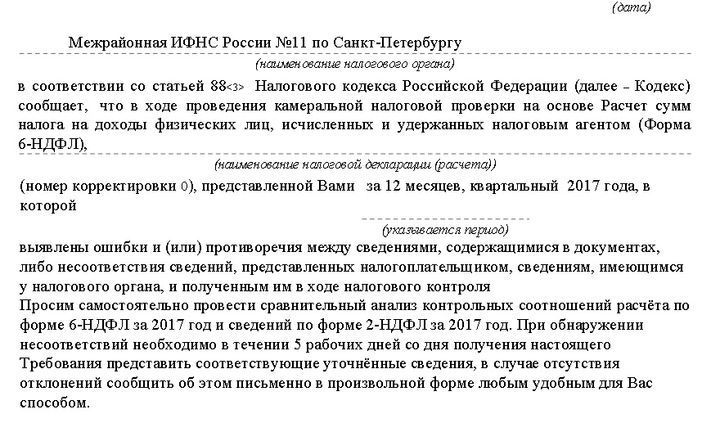

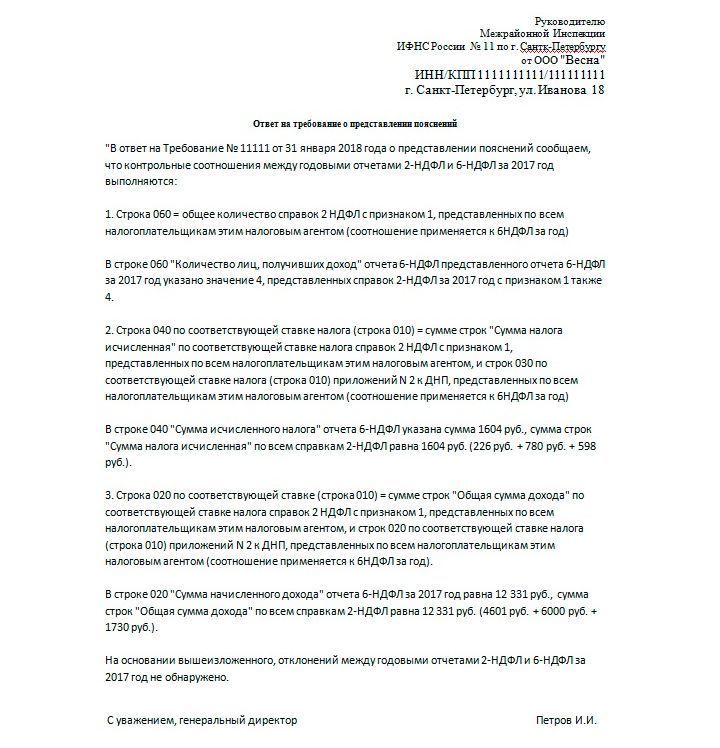

Et eksempel på en lignende forespørsel og svar på den:

Alle mottatte meldinger fra IFTS må besvares. For dette gis det 5 virkedager, som starter dagen etter datoen for mottakelsen av varselet.

Fylle 6-personlig inntektsskatt

For å eliminere uoverensstemmelser i utarbeidelsen av 7-NDFL-rapporten, må foretaket (både den juridiske enheten og den enkelte entreprenør) oppgi riktig utfylt 6-NDFL-skjema. Denne rapporten skal utarbeides av alle selskaper som ansetter ansatte i sin virksomhet. Form 6-NDFL er egentlig en generalisering av 2-NDFL. Forskjellen er at 2-personlig inntektsskatt gjenspeiler inntekten og utgiftene til hver enkelt ansatt, og 6-personlig inntektsskatt - generelt.

Form 6-NDFL utarbeides hvert kvartal i økende skala under hensyntagen til tidligere perioder:

- for I-kvartalet (til 30. april);

- for halvåret (til 31. juli);

- i 9 måneder (til 31. oktober);

- for hele året (til 1. april neste år).

Detaljerte instruksjoner for utfylling av 6-NDFL er formulert i rekkefølgen av Federal Tax Service fra oktober 2015 nr. MMV-7-11 / 450 @. Du kan se hele versjonen av dokumentet på den offisielle portalen til Federal Tax Service www.nalog.ru/rn77/about_fts/docs/5797895/. De viktigste kravene inkluderer følgende punkter:

- data fylles fra venstre til høyre, fra den aller første cellen;

- streker må legges inn i tomme celler;

- når du deler skjemaet i to deler, fylles den venstre ut av en ansatt i foretaket, og den høyre fylles ut av en skatteinspektør;

- skjemaer er forbudt å trykke på begge sider;

- Når du fyller ut den elektroniske versjonen, brukes Courier New-skriften i størrelse 16-18.

Følgende informasjon må legges inn på tittelsiden:

- TIN og KPP (for juridiske personer, IP sette bindestreker);

- justeringsnummer (det settes nuller for originaldokumentet, hvis rettelser allerede er gjort - 001, og så videre, avhengig av antall justeringer);

- kode for rapporteringsperioden (for eksempel er kode 21 tilordnet kode 21, i et halvt år - 31 osv. - informasjonen er spesifisert i rekkefølge nr. MMV-7-11 / 450 @) og år - 2020;

- skattekontrollkode der dokumentet er arkivert;

- innsendingskode (også angitt i ordren);

- Navn på individuell gründer eller navn på juridisk enhet;

- OKTMO;

- telefonnummer

- antall sider i dokumentet.

Avsnitt 1 og 2 fylles ut på den andre siden av skjemaet. Hvis arbeidstakerinntekt for den angitte perioden skattlegges til forskjellige renter, må seksjon 1 fylles ut separat for hvert skattebeløp. Samtidig oppsummerer du i delen "Resultater for alle linjer" informasjon om alle avgiftssatser. Disse dataene er registrert bare på den andre siden, streker blir plassert på andre.

Linjene i seksjonene indikerer hvilke mengder som kreves for dem. Avsnitt 1 beskriver generell informasjon og ansattes inntekt, betalte skatter, kostnader og fradrag. Hvis arbeidsgiveren ikke har data for visse linjer, blir det lagt nuller i dem, ikke bindestreker.

Hvis arbeidsgiveren betaler lønn den aktuelle måneden, skal verdien i linje 040 tilsvare nummeret i 070. Hvis noe beløp ikke ble holdt tilbake, vises det på linje 080. I dette tilfellet vil 040 være 070 + 080.

Avsnitt 2 beskriver ansattes inntekt og tilbakeholdt beløp etter dato. Ladedatoen bør tas i betraktning her. PIT blir holdt tilbake etter den faktiske innbetalingen. Og mottak av midler i budsjettet skjer dagen etter utbetalinger.

Som et resultat av å fylle ut informasjonen i seksjon 2, skal summen av alle linjer 130 falle sammen med 020, og den totale verdien av linjene 140 skal falle sammen med 070.

Les også: